[마켓칼럼] 은퇴세대를 위한 '연금자산'으로 현금 만들기

입력

수정

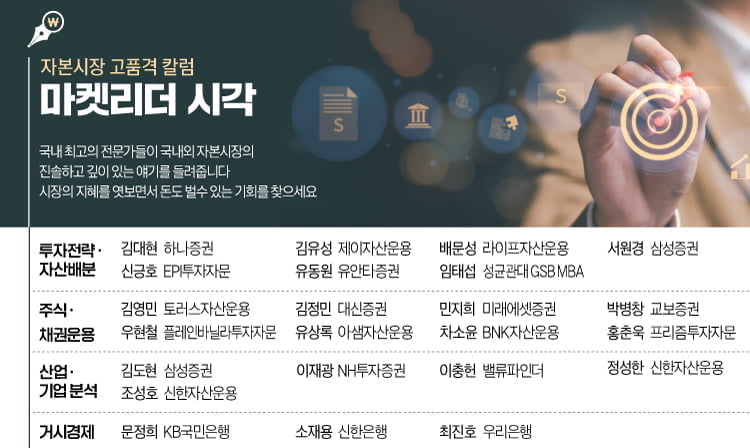

김유성 제이자산운용 전무

한국은 세계에서 가장 빨리 고령화되는 국가 중 하나로, 최근 연금자산의 적립과 운용에 대한 관심이 증가하고 있다. 현재 65세 이상 인구의 비율은 약 18% 수준이다. 이 비중은 2050년에는 약 40% 수준으로 급격히 증가할 것으로 보인다. 향후 주요 인구층이 될 고령인구의 은퇴플랜은 개인뿐 아니라, 사회경제적으로도 중요하다고 할 수 있다.

보다 적극적으로 연금자산 축적에 관심을 가졌던 미국에서는 퇴직연금 제도인 “401K로 부자되기” 위한 7가지의 원칙이 있다. 바로 1) 최대한도로 기여 (Maximize Contribution), 2) 조기에 시작 (Start Early), 3) 자산배분 최적화 (Optimize Asset Allocation), 4) 비용관리 (Minimize Fees), 5) 정기적인 검토와 리밸런싱 (Regular Review and Rebalancing), 6) 세금 최적화 전략 (Tax Optimization Strategies) 7) 인출전략 (Withdrawal Strategy)이다.

오늘은 은퇴세대에게 당면한 인출전략을 위한 포트폴리오 구성에 대해 살펴볼까 한다. 은퇴세대는 다른 소득이 없다면 연금자산에서 정기적으로 현금을 인출하여 사용하여야 하므로 가능한 원금을 보존하면서(또는 고갈시기를 늦추면서) 인출할 수 있도록 포트폴리오를 구성하는 것이 중요하다. 기존에는 투자자산의 일부를 매도하여 현금화 시킨 후 인출하여 사용할 수 밖에 없었지만, 최근에는 정기적인 현금흐름을 발생시켜 주는 월분배식 상품들이 많아지면서 인출시기의 연금자산 운용에 효과적인 활용이 가능해지고 있다.국내외에서 관심이 증가하고 있는 대표적인 금융상품은 월분배식 ETF이다. 미국시장의 대표적인 월분배식 ETF는 아래와 같다.

동시에 각 금융기관에서도 분배식 상품 출시를 앞다투어 진행하고 있다. 현재 국내 상장된 월분배식 ETF 77종 중에서 올해 상장된 상품 비중이 약 25%일 뿐 아니라, 일년이 넘지 않은 상품의 비중이 절반 이상이 될 정도로 시장의 관심이 급속히 증가하고 있다.국내외 자료에서 확인할 수 있듯이 대부분의 월분배식 ETF는 고배당주, 리츠, 우선주, 하이일드처럼 안정적으로 인컴을 확보할 수 있는 투자대상이나 '커버드콜' 전략을 활용하고 있다.

미국 ETF의 배당수익률은 5%에서 10% 중반까지 큰 편차를 보이고 있다. 단기적으로는 자산의 투자수익률은 마이너스가 나는 경우도 있으므로, 각 ETF의 운용전략을 잘 이해해야 한다. 배당수익률과 리스크를 고려한 포트폴리오 구성은 필수적이다.

특히 국내 상장 ETF 중에는 장기 성과가 우수한 미국주식이나 채권을 기초자산으로 하는 상품도 있어서 국내투자자들이 간편하게 글로벌 포트폴리오를 구성할 수 있는 기회는 확대되고 있다. 이를 잘 활용하면 은퇴 이후 인출을 고려한 안정적인 연금자산의 운용이 가능해질 것이다.