고려아연 분쟁 2R…MBK·영풍, 공개매수가 75만원으로 상향

입력

수정

영풍정밀도 2만5000원으로 올려

고려아연 대응시간 안 준단 의도

금융투자업계에 따르면 MBK파트너스의 특수목적법인(SPC) 한국기업투자홀딩스와 영풍은 고려아연의 공개매수가를 기존 66만원에서 75만원으로, 영풍정밀은 2만원에서 2만5000원으로 각각 상향 조정했다.영풍과 MBK파트너스는 고려아연 주가가 공개매수가를 웃돌자 가격 인상에 나섰다. 고려아연과 영풍정밀 종가는 전날 기준 각각 70만4000원, 2만2750원이다.

업계에서는 이를 두고 최윤범 고려아연 회장 측이 대응할 시간을 최대한 주지 않겠다는 의도로 풀이한다. 최 회장 측이 대응할 수 있는 기간은 내달 4일까지 5거래일 남게 됐다. 앞으로 최 회장 측은 더 많은 백기사와 자금을 확보해야 하는 부담을 안게 됐다는 평가가 나온다.

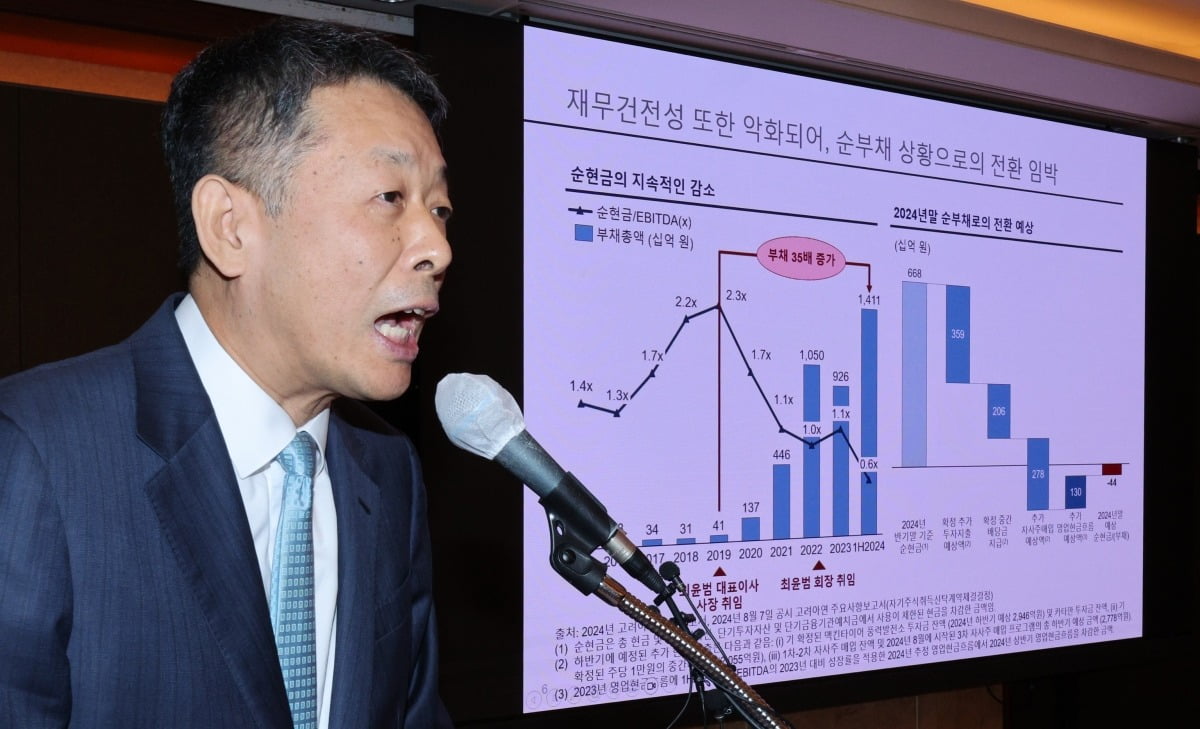

고려아연은 글로벌 1위 비철금속 제련 기업으로 고(故) 장병희·최기호 사업주가 세운 영풍그룹의 핵심 계열사다. 전자·반도체·자동차·2차전지 등 첨단산업에 필요한 아연·연·동·은 등의 기초 원자재 만들어 제공하는 핵심 공급망 역할을 하고 있다. 고려아연은 1973년 설립 이후 최씨 일가가, 영풍그룹과 전자 계열사는 장씨 일가가 각각 경영하고 있다.이들의 갈등은 2022년 최윤범 고려아연 회장 취임을 전후로 양가의 고려아연 지분 매입 경쟁이 벌어지면서 수면 위로 떠올랐다. 영풍이 고려아연에 현금 배당 확대를 요구하고 경영·투자 방침에 반대하며 갈등이 커진 것. 영풍은 지난 13일부터 MBK파트너스와 함께 고려아연 경영권 확보를 위한 공개매수를 진행하고 있다. 앞서 MBK파트너스와 영풍은 지난 19일 기자간담회를 열고 "MBK파트너스가 고려아연의 최대주주로 올라서서 전문경영인 체제로 바꾸자는 게 영풍과의 거래 배경"이라며 "1대 주주인 영풍과의 합의 하에 이뤄진 것이기 때문에 이번 공개매수는 적대적 인수합병(M&A)이 아니다"고 강조한 바 있다.

고려아연은 영풍·MBK파트너스에 경영권이 넘어갈 경우 핵심 자산이 매각되고 구조조정이 단행될 가능성이 크다고 우려한다. 특히 고려아연 경영권의 해외 자본 재매각 가능성 등을 부각하며 공개매수에 반대 의사를 표명했다. 최윤범 회장은 지난 16일 출장길에 오른 이후 일본 도쿄에서 재무 담당 임원 등과 글로벌 투자회사 일본 소프트뱅크 측과 회동한 것으로 전해졌다. 또 최 회장은 일본의 대형 종합상사 스미토모 등과 만나 협력을 타진한 것으로 알려졌다. 추석 연휴 직후에는 김동관 한화그룹 부회장과 회동한 것으로 전해진다. 시장에서는 한화를 비롯해 현대차 LG화학 등 대기업 지분(18.4%)을 최씨 일가의 우호 지분으로 분류하고 있다.

MBK파트너스 측은 고려아연 측에서 제기한 핵심 기술 유출과 중국 매각설에 대해 현실성 없는 주장이라며 선을 긋고 있다.

고정삼 한경닷컴 기자 jsk@hankyung.com