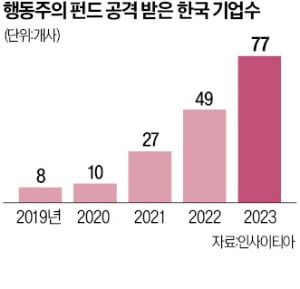

"행동주의 펀드 공격, 5년새 10배 늘어…기업가치 훼손 심각"

입력

수정

지면A8

한경협, 美 상장사 970곳 분석행동주의 펀드의 기업 공격이 단기적으로는 기업가치 상승을 ‘반짝’ 끌어낼 수 있어도 중장기적으로는 기업가치를 끌어내린다는 연구 결과가 나왔다. 행동주의 공세가 기업의 중장기 주가에 긍정적일 것이라는 통념을 깨는 보고서다.

공격 뒤 고용 5.6%·투자 10%↓

기업들 "지배구조 규제 멈춰야"

한경협에 따르면 행동주의 요구가 관철된 기업들은 기업가치가 1~3년 뒤 1.4%포인트 올랐다. 하지만 4년 이후에는 캠페인 성공 이전보다 더 떨어지는 것으로 나타났다. 배당, 자사주 매입 등에 돈을 투입하면서 미래를 위한 투자 재원이 고갈된 영향으로 풀이된다. 한경협이 분석한 기업들은 행동주의 공세 이후 고용이 1~2년 만에 평균 3% 줄었고, 장기적으로는 5.6% 감소했다. 자본투자도 행동주의의 공격을 받기 전보다 10% 넘게 감소했다.

해외 연구에서도 비슷한 결과가 나왔다. 2020년 미국 펜실베이니아대와 HEC파리의 공동 연구에 따르면 행동주의 펀드가 목표로 삼은 기업은 그렇지 않은 기업 대비 기업가치가 처음 1년간은 7.7% 상승했지만, 5년 뒤에는 9.7% 하락하고 고용 인원과 연구개발(R&D) 투자도 각각 7%, 9% 감소했다.전문가들은 행동주의 펀드에만 유리한 환경을 개선하는 것이 시급하다고 입을 모았다. 이사 충실 의무 확대, 집중투표제 의무화, 감사위원 분리 선출 확대 등을 골자로 한 밸류업 프로그램이 대표적이다. 인사이티아에 따르면 행동주의 공세의 목표물이 된 한국 기업은 2019년 8개에서 2023년 77개로 10배 가까이 급증했다. 이상호 한경협 경제산업본부장은 “기업가치를 본질적으로 제고하기 위해서는 기업이 경영권 방어에 천문학적 비용을 낭비하는 것을 막고 투자, 고용 등 본업에 집중하도록 해야 한다”고 강조했다.

박의명 기자 uimyung@hankyung.com