돈 몰리는 만기매칭형 채권 ETF 왜?

입력

수정

지면A15

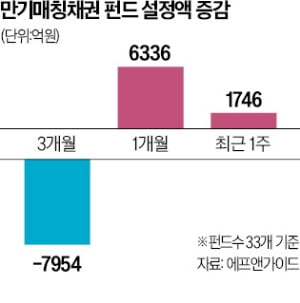

내달 한은 금리 인하 가능성약정된 이자와 원금을 안정적으로 받을 수 있는 만기매칭형 상장지수펀드(ETF)에 자금이 유입되고 있다. 일정 수익뿐만 아니라 금리 인하 국면에서 자본 차익까지 노릴 수 있어서다.

2%대 후반 수익에 차익 기대

만기매칭형 채권 ETF는 회사채 은행채 등 동일한 잔존만기 채권을 편입하는 게 특징이다. 만기가 되면 해당 ETF는 상장폐지되고 투자자는 약정된 이자와 원금을 돌려받는다. 국내에 상장한 만기매칭형 채권 ETF는 28종에 달한다.

투자자들은 ETF 상품명을 통해 만기 시점을 파악할 수 있다. 예를 들어 ‘25-12’는 2025년 12월 만기라는 의미다. ‘KODEX 25-12 은행채(AAA)액티브’ ‘TIGER 25-10 회사채(A+이상)액티브’는 각각 내년 12월과 10월이 만기인 상품이다. 모두 약정된 만기수익률(YTM)을 약속한다. KODEX 25-12 은행채(AAA)액티브는 2.86%, ‘SOL 25-09 회사채(AA-이상)액티브’는 2.89%로, 만기까지 매도하지 않으면 2%대 후반의 안정적인 수익을 기대할 수 있다.금리 하락 시기에 만기 이전 매도하면 자본 차익을 기대할 수 있다는 점도 인기 요인이다. 최근 열린 금융통화위원회에서 이창용 한국은행 총재를 제외한 6명 전원이 3개월 내 금리 인하를 시사해 다음달 금리가 내려갈 가능성이 높다는 게 시장 관측이다. 유아란 삼성자산운용 매니저는 “기존 만기매칭형 ETF에 만족했던 투자자들이 재투자에 나서면서 자금 유입이 늘고 있다”며 “추가 금리 인하 가능성이 커진 만큼 3년 내 만기의 중기 상품 위주로 인기가 많다”고 말했다.

양현주 기자 hjyang@hankyung.com