[단독] 홈플러스 논란에도 'M&A 최대어' 노린 MBK

입력

수정

지면A11

MBK, CJ바이오 5조 베팅▶마켓인사이트 3월 6일 오후 4시 37분

경쟁자 中보다 높은 가격 제시

국내 자본시장 존재감 회복 의지

홈플러스 법정관리 속내는

메리츠와 이자 삭감 놓고 협상

매장 임차료도 깎아달라 요구

MBK파트너스가 CJ제일제당 바이오사업부 인수전에 5조원대를 베팅한 것은 홈플러스 사태를 정면 돌파하고 국내 자본시장에서 존재감을 회복하겠다는 의지로 풀이된다. 10년 전 인수한 홈플러스 경영에는 실패했지만 초대형 딜을 소화할 수 있는 국내 최대 사모펀드(PEF)라는 점을 과시한 것이라는 분석이다.

◇홈플러스 회생·빅딜 병행 카드 꺼내

지난달 초중순까지만 해도 MBK는 가격 줄다리기를 벌이며 발을 빼는 모습이었다. CJ그룹과 눈높이 차이가 커서 매각이 쉽게 성사될 분위기가 아니었다. 하지만 MBK가 CJ그룹 눈높이에 근접한 가격을 제시하며 매각 논의가 급진전됐다.

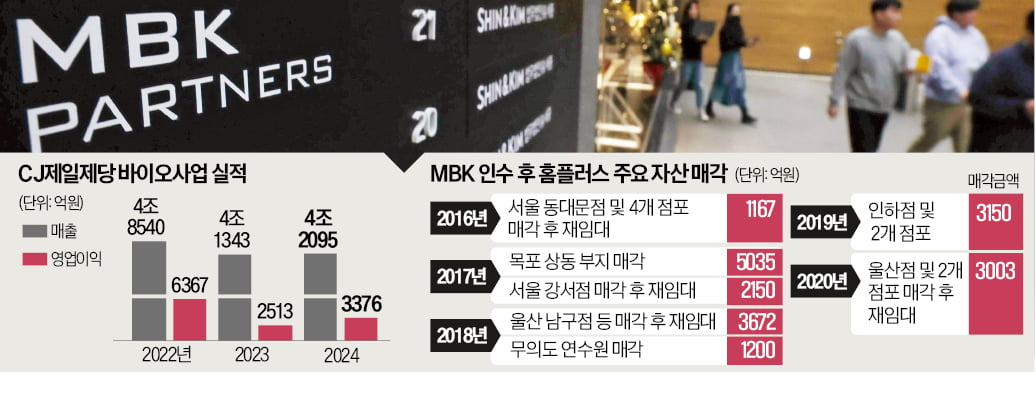

지난해 CJ제일제당 바이오사업 실적이 예상을 웃돌며 논의에 탄력이 붙은 것으로 전해졌다. 지난해 매출 4조2095억원, 영업이익 3376억원으로 직전 해 매출 3조1952억원, 영업이익 2792억원 대비 큰 폭으로 증가했다. 작년 상각전영업이익(EBITDA)도 6166억원으로 1000억원가량 늘었다.

MBK는 CJ제일제당 그린바이오 사업이 세계 곳곳에 생산·판매망을 갖춘 점을 높게 평가해 이번 거래에 뛰어들었다. 그린바이오 사업은 미국 중국 인도네시아 브라질 등 주요 국가에 11개 대형 생산설비를 운영 중이다.

거래가 성사되면 홈플러스 사태로 평판 리스크가 불거졌어도 조 단위 거래를 소화할 대기업 사업 재편의 파트너는 MBK가 유일하다는 점을 시장에 내세울 수 있다. 조 단위 인수 금융에서 떨어질 수수료를 포기하기 어려운 금융권도 MBK와 거래에 나설 수밖에 없다.

◇메리츠와 이자 전쟁도 병행

MBK는 새롭게 대형 딜을 소화하면서 홈플러스 사태 해결을 위한 채무 재협상을 준비하고 있다. 기업회생을 위한 최대 관건은 홈플러스에 1조2000억원의 대출을 제공한 최대 채권자인 메리츠금융그룹과의 협상이다.메리츠는 담보신탁 형태로 홈플러스의 부동산 담보를 설정해 놓아 법적으론 기업회생 절차와 관계없이 언제든 담보 자산을 경매에 부칠 수 있다. 하지만 현실적으로는 어렵다. 메리츠가 담보신탁을 통한 매장 경매에 들어가면 홈플러스는 사실상 기업 활동이 정지된다. 홈플러스 직원 1만9000여 명과 협력업체 관계자들의 생계도 위협받는다. 메리츠의 담보대출 만기는 2027년 5월이다. MBK는 법원을 앞세워 최대 채권자인 메리츠의 이자 삭감이나 담보 조건 등을 요구할 것으로 예상된다.

기업회생 과정에서 홈플러스 매장 임차료도 대폭 깎으려 할 것이라는 전망도 나온다. 임차료가 월 300억~400억원에 이르는 만큼 부실 점포를 중심으로 협상에 나설 것으로 예상된다.

메리츠 대출의 이자율 조정과 매장 임차료 부담 경감을 통해 MBK가 월 100억원, 연간 기준으로는 1000억원 이상 비용 부담을 줄이는 것을 목표로 한다는 관측이 나온다. 법정관리 돌입으로 영업에 타격을 받아도 홈플러스의 EBITDA는 늘어날 수 있다는 게 MBK 계산이다. IB업계 관계자는 “상당히 오랜 기간 손익 계산을 거쳐 MBK가 홈플러스 기업회생 관련 결정을 내렸을 것”이라며 “채무 재협상 과정에서 채권자 희생을 요구하려면 MBK의 자구 노력이 선행돼야 한다는 지적도 많다”고 말했다.

차준호/노경목 기자 chacha@hankyung.com